生猪产业链由上而下包括饲料产销、种猪繁育及商品猪养殖、屠宰分割及肉制品加工等环节。

猪饲料环节的投入品包括玉米、小麦、麸皮、粕类及添加剂等;产出品按料型分为配合料、浓缩料及预混料,按饲喂阶段分为前期料及育肥料。

养殖环节的投入品包括种猪或仔猪、饲料、动保及养殖设备;产出品包括种猪、仔猪和大猪。

屠宰环节收购商品猪,分割为猪肉和猪副产品,活猪到猪白条的转化率为70%-75%,猪肉分为热鲜肉、冷肉及冻肉。

肉制品加工环节投入品包括鲜肉、冻肉、辅料;产出品包括高温肉制品和低温肉制品。

1.生猪养殖流程

国内生猪养殖分为自繁自养与外购仔猪育肥。

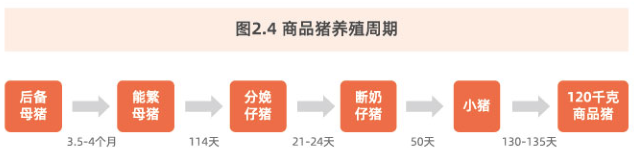

自繁自养是指从引进后备母猪到出栏商品猪(育肥猪120千克)的养殖过程,历时约14至15个月,具体包含4个月妊娠期分娩得到仔猪,21至24天哺乳期转为断奶仔猪,50天保育期转为小猪,130至135天育肥期转为商品猪。

外购仔猪育肥是指通常采购15千克为主的仔猪,经过5.5至6个月育肥期达到出栏体重的养殖过程。

商品猪的出栏体重通常为100至140千克。养殖户会根据猪价高低导致的边际收益及季节性调整出栏体重。当前由于猪价处于历史高位区间,商品猪多压栏至120千克以上,压栏现象尤其体现在代养农户和社会散户。

2.母猪存栏量及结构

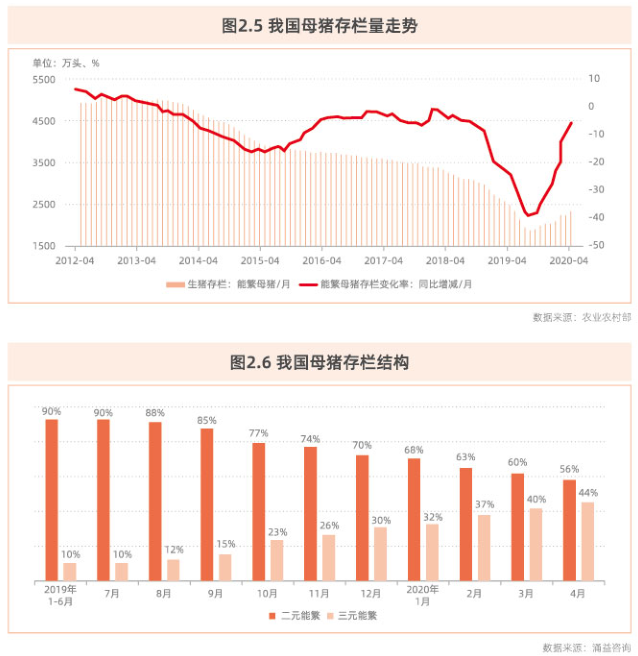

随着生猪养殖规模化发展及母猪生产效率提升,我国能繁母猪存栏量由2012年5078万头的高点下降至非洲猪瘟前3200万头的水平。2019年非洲猪瘟导致母猪存栏量断崖式下降,从2018年7月开始连续15个月环比下降,截至2019年9月同比降幅达到38.9%。2019年9月能繁母猪存栏量企稳,随后持续环比增加,同比降幅逐步缩窄,截至2020年3月能繁母猪存栏量为2164万头,较之2019年9月累计增长13.1%,反映我国生猪生产逐步恢复,形势向好。

非洲猪瘟后母猪存栏结构与过往周期存在差异,由于2019年二元母猪非常紧缺,行业不得已临时选择三元商品母猪进行生产。根据第三方相关数据,截至2020年4月能繁母猪存栏结构中,二元能繁母猪数量占比56%,三元能繁母猪占比44%,三元能繁母猪数量占比较非瘟之前明显提升。

3.生猪存栏、出栏量

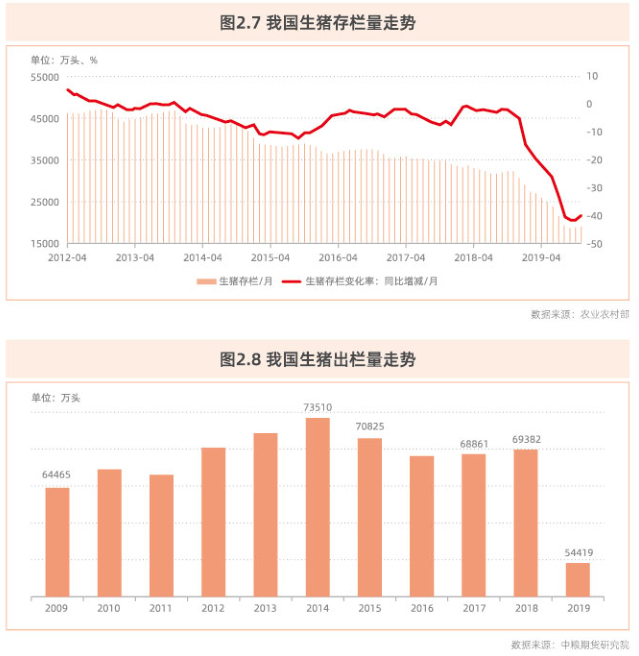

我国生猪存栏量在2011至2012年达到历史高点约4.76亿头,随后存栏量在周期下行、环保去产能及非洲猪瘟的影响下持续走低,2019年10月存栏量仅为1.91亿头,2019年11月开始逐步恢复。

我国生猪出栏量整体保持平稳増长,2009年为6.44亿头,2014年达到历史高点约7.35亿头,2015-2018年稳定在7亿头附近,2019年非洲猪瘟导致出栏量大幅下降至5.44亿头,同比降幅达到21.6%,较2009年下降了15.6%。

4.区域分布

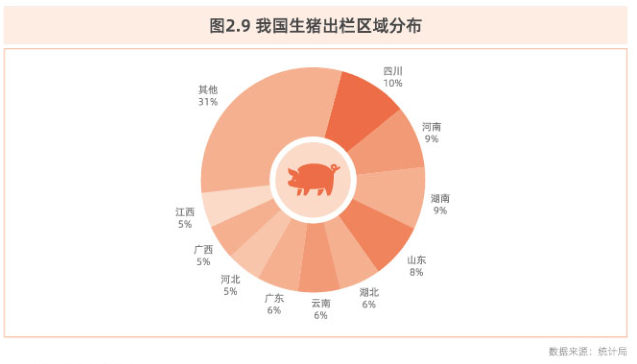

四川省生猪出栏量居于全国首位,2018年出栏6638万头,占比9.6%,其次是河南省6402万头,占比9.2%,之后依次是湖南省、山东省和湖北省,东三省合计占比8.9%。

5.行业集中度

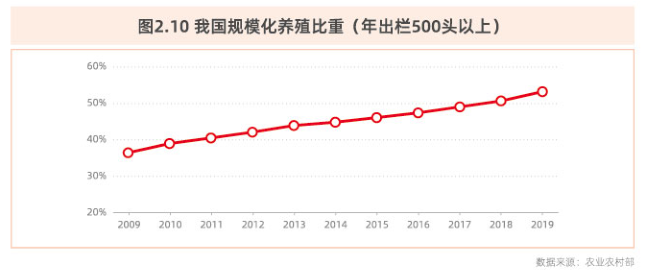

我国推行生猪规模化养殖已有20年。按照农业农村部500头以上出栏即为规模化猪场的标准,2009年规模化占比为31.7%,而2019年规模化占比已达52.3%,10年间增加了20多个百分点。

从规模化进程来看,2015年以来的环保供给侧改革与2019年突发的非洲猪瘟加速了行业规模化的进度。2015年是被动规模化的一年,环保导致禁养区散养户大规模退出,同时非禁养区的散养户因为环保投入问题扩张缓慢。2019年我国爆发非洲猪瘟,产能由北往南大幅下降,疫情防控及硬件改造直接提高了行业门槛,规模化呈现加速态势。

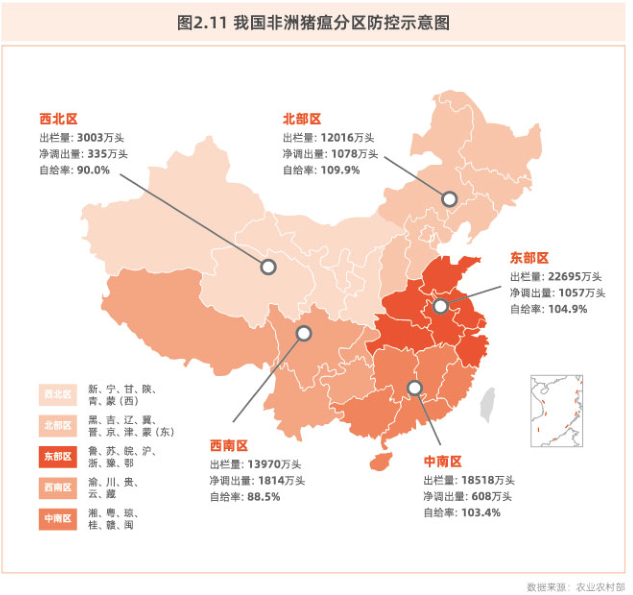

我国猪肉贸易以生猪运输为主,由于区域供需形势不同,长期以来形成了净调入区域及净调出区域。净调入区域包含北京、江苏、浙江、上海、广东和四川等主销区,净调出区域包含黑吉辽、河北、两湖、河南及山东等主产区。

2019年为进一步强化非洲猪瘟防控措施,我国构建了非洲猪瘟防控工作长效机制加强风险管理,限制生猪及其产品从高风险区向低风险区调运,降低跨区域传播风险。全国分为北部区、西北区、东部区、中南区和西南区,按照产销互补、区域内基本自给的要求,加强分区分类指导,优化区域内生猪养殖居产业布局,促进产销衔接,实现供需基本平衡。

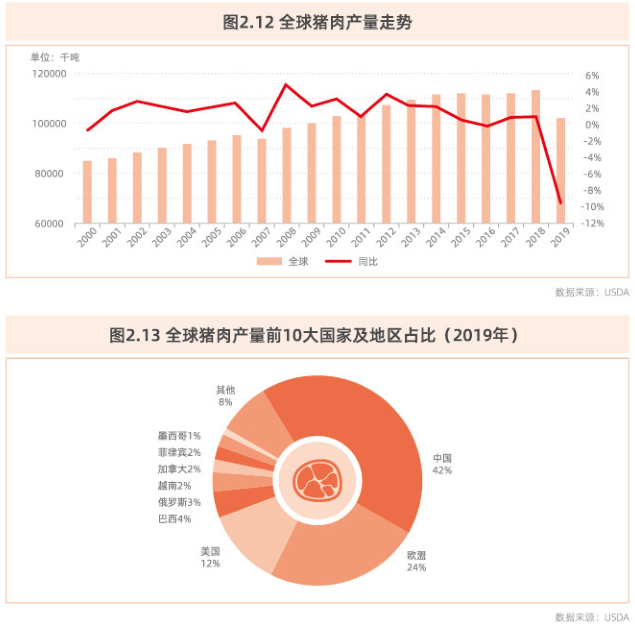

1.全球猪肉产量

过去近20年以来,全球猪肉供需总体均保持平稳上涨趋势,受非洲猪瘟影响,2019、2020年猪肉产量出现大幅下滑。据USDA数据显示,2019年全球猪肉产量约为10196万吨,同比下降9.7%,较2000年的8476万吨增长20.3%,年均增长1.07%。2020年猪肉产量预估9432万吨,同比下降7.5%。

分国别看,中国是全世界最大的猪肉生产国,2019年产量为4255万吨,占全球比重为42%,2018年之前均在50%以上,其次是欧盟27国,产量2393万吨,占比为24%,之后依次是美国、巴西等。

2.全球猪肉贸易量

2000年以来全球猪肉贸易量保持上升趋势,但占猪肉供给总量的比例一直较低,近年来始终保持在10%左右。出口方面,2000至2019年猪肉出口量由308万吨增加至933万吨,増长率达到203%,其中欧盟出口量最大,2019年出口量355万吨,占比51%,其次是美国2019年出口量286万吨,占比19%,之后为加拿大、巴西等。

进口方面,2000至2019年猪肉进口量由295万吨增加至842万吨,增长率达到185%,其中中国进口量最大,2019年进口量245万吨,占比29%,其次是日本2019年进口量149万吨,占比18%,之后为墨西哥、韩国等。

3.我国猪肉产量

2000至2019年我国猪肉产量呈现稳步增长的态势,由2000年的3966万吨增加至2019年的4255万吨,高点为2014年的5821万吨。在周期下行及环保供给侧改革的影响下,2014年我国猪肉产量开始下滑,但幅度较为有限。2019年由于非洲猪瘟的爆发,我国猪肉产量大幅下降至4255万吨,相当于10年前的水平。

4.我国猪肉进出口情况

我国猪肉进出口主要表现为净进口,主要是因为国内猪肉需求巨大,生产成本高于国外。

猪肉进口方面,2010年至2019年我国猪肉进口呈现稳定长的态势,年度间进口量会根据国内猪周期的运行出现增减调整。2010年我国猪肉进口量为19.9万吨,2018年为119.2万吨,2019年由于非洲猪瘟导致国内猪肉缺口拉大,进口量达到199.4万吨,2020年1至4月进口量达到131.8万吨。

从进口国家来看,西班牙、徳国、美国、巴西和加拿大为前5大来源国,2019年西班牙进口量占比为19%,德国16%,美国12%,巴西11%,加拿大9%。

我国猪肉进口以冷冻肉为主,主要产品品类为冻猪肉、冻带骨猪前腿、冻猪后腿及其肉块。

1.全球猪肉消费量

全球猪肉消费与供给走势较为一致,2000至2019年全球猪肉消费稳步增长与产量大体同步。受非洲猪瘟影响,2019、2020年出现一定幅度下降。据USDA数据显示,2019年全球猪肉消费量约为1.01亿吨,同比下降10%。分国别看,中国是全世界最大的猪肉消费国,2019年消费量占比45%,其次是欧盟占比20%,随后是美国10%。

2.我国猪肉消费量

2000至2019年数据显示,我国人均肉类消费量总体呈现逐年增长的趋势,但增速有所放缓。2019年人均肉类消费总量为57.6千克,较2000年的47.1千克增长22.3%,年均增长率为1.2%。

我国肉类消费一直以猪肉为主,2018年猪肉占肉类消费比重为62.7%,2019年猪肉产量大幅减少导致占比下调至52.9%。

我国猪肉消费渠道以家庭采购为主,占比50%,餐饮消费占比32%,加工消费占比18%。